Аналитика итогов работы ООО «Круиз» в 1 полугодии 2021 года

Оборот компании за 6 месяцев 2021 г. превысил 2,4 млрд руб., что на 47,7% больше, чем в аналогичном периоде прошлого года. По состоянию на 30.06.2021 г. автопарк сервиса составил 5 228 автомобилей, увеличившись с начала года на 1089 единиц.

- 21 октября 2021Итоги ООО «Сибстекло» по 1 полугодию 2021 г.

- 16 сентября 2021Финансовые результаты ООО «ПЮДМ» за первое полугодие 2021 года

- 13 сентября 2021Аналитическое покрытие ЗАО «Ламбумиз» за 2 квартал 2021 года

- 10 сентября 2021Ключевые показатели ООО «БК» за 1 полугодие 2021 г.

- 09 сентября 2021Итоги работы ООО «Трейд Менеджмент» за 1 полугодие 2021 г.

- 08 сентября 2021Обзор финансового положения ООО ПК «Смак» в 1 полугодии 2021 г.

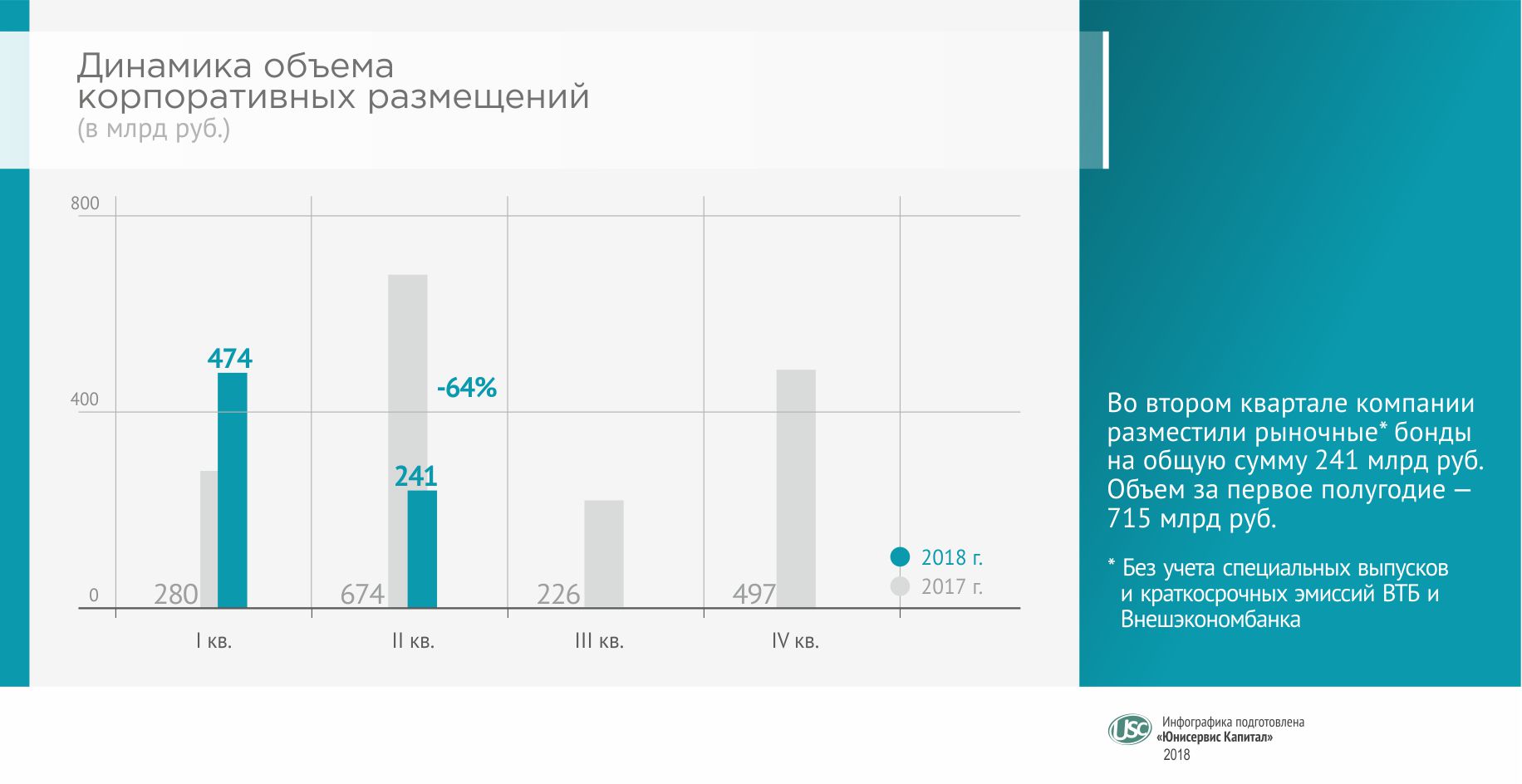

Фондовый рынок России, как и любая развивающаяся система, отличается некоторой противоречивостью. С одной стороны, сегмент объемом эмиссии до 350 млн рублей продолжает рост (+130% относительно 2-го квартала 2017 г.). С другой стороны, крупные эмитенты на фоне сложившейся политической и экономической обстановки сворачивают долговые программы, находясь в ожидании восстановления спроса на ценные бумаги и снижения процентных ставок. В результате объем рыночных размещений сократился в 2 раза по сравнению с 1-м кварталом 2018 г. Основные причины сложившейся ситуации и текущее состояние облигационного рынка — в нашем традиционном аналитическом обзоре.

Предпосылки

Объем размещений рыночных бондов динамично рос в течение последних лет. Рынок находился в довольно благоприятных условиях: эмитенты получили возможность размещать облигации на бирже, предоставляя инвестиционный меморандум вместо проспекта эмиссии. Ставки купонов снижались вслед за снижением ключевой ставки ЦБ. Государство освободило частных инвесторов от уплаты НДФЛ с купонного дохода, в случае если он не превышает ставку ЦБ на 5 и более п. п. Бонды, соответствующие данным критериям, выпускают в основном компании первого эшелона. Но крупные эмитенты сократили во 2-м квартале 2018 г. долговые программы, вследствие чего рыночные размещения снизились на 64% по сравнению со 2-м кварталом 2017 г. Причиной тому являются санкции США против России, в т. ч. публикация «черного списка» российских миллиардеров, повлекшая за собой апрельское падение курса рубля и обвал акций «Русала».

Мал золотник, да дорог

Менее зависимы от внешней конъюнктуры субъекты малого и среднего предпринимательства. Их представители продолжают активно пополнять ряды эмитентов. Средний объем эмиссии достиг 99 млн рублей, число эмитентов и эмиссий выросло в 2,5 раза. Однако это не существенный в масштабах рынка рост, и мы все же наблюдаем во 2-м квартале отрицательную динамику общего объема корпоративных размещений. Так, компании третьего эшелона осуществили эмиссии совокупным объемом 1,5 млрд рублей, в то время как общий объем рыночных бондов (без учета специальных выпусков и краткосрочных эмиссий «ВТБ» и «Внешэкономбанка») составил 241 млрд рублей.

Что касается доходности, то ставка купона размещенных бондов в третьем эшелоне сократилась с 13,7% до 12,8%. Тем не менее, в данном сегменте встречаются ставки и 15%, и 18%. Средняя доходность облигаций первого эшелона, напротив, возросла с 7,5% до 7,7%.

Финансовая нестабильность

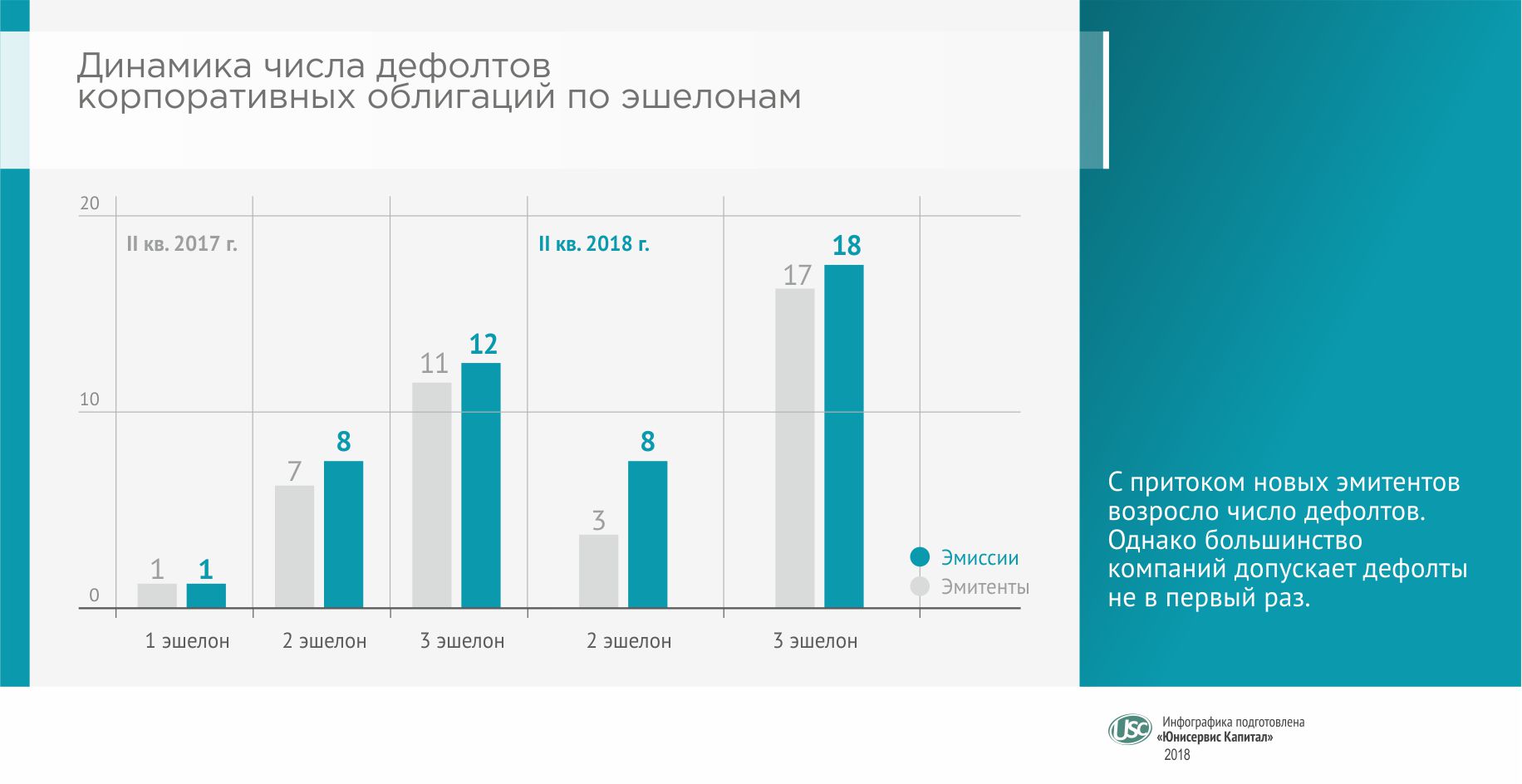

Впервые во 2-м квартале 2018 г. не выплатили купон 4 компании третьего эшелона. Еще 13 допускают дефолты на протяжении двух лет, т.е. около 24% — новые эмитенты, допустившие дефолт. При этом большая часть эмитентов третьего эшелона представляет российский финансовый сектор. Например, дефолты допустили «УралКапиталБанк» (причина — отзыв лицензии), «ПромСвязьКапитал» (развал организации после отправки «ПромСвязьБанка» на санацию) и т.д.

Риск инвестиций в облигации второго эшелона составляет 33%. Одна из трех компаний, допустивших дефолт во 2-м квартале, также является финансовой — «О1 Груп Финанс» (причина неисполнения обязательств — отсутствие денежных средств).

В будущем

Пока мы не можем сказать о глобальных нововведениях на облигационном рынке. Но есть важные события, его ожидающие. В частности, стало известно о намерениях Московской биржи развивать сегмент краткосрочных бондов. В рамках данного проекта планируется создание инфраструктуры для торговли такими бумагами и снижение тарифов при размещении. Помимо этого, ЦБ разрабатывает схему, которая позволит продавать ОФЗ-н (предназначенные для населения) через специальную онлайн-площадку. Также на рынке инвестиций появился новый высокодоходный финансовый инструмент: в апреле в закон «О рынке ценных бумаг» было внесено изменение, позволяющее осуществлять эмиссию структурных облигаций.

Больше графических данных — в PDF-версии аналитического обзора.

Возможно, вам будет интересно:

- 28 октября 2021

Финансовые показатели ООО «Транс-Миссия» за 1 полугодие 2021 г.

По итогам 6 мес. 2021 года EBIT эмитента составила 27,3 млн руб., что является рекордным значением за полугодие за всю историю деятельности ООО «Транс-Миссия». О других финансовых показателях и о том, какие факторы оказали влияние на работу компании читайте в нашем обзоре.

- 21 октября 2021

Итоги ООО «Сибстекло» по 1 полугодию 2021 г.

ООО «Сибстекло» размещается на площадке индустриального парка «Экран». Производство осуществляется на трех стекловаренных печах, общая производительность которых регулярно увеличивается за счет модернизации оборудования. О финансовых результатах компании по итогам 1 полугодия 2021 г. наши аналитики подготовили обзор.

- 18 октября 2021

Аналитика за 1 полугодие 2021 по результатам работы ООО «НЗРМ»

Рыночная доля ООО «НЗРМ» составляет 1% при общем объеме потребления стали в СФО на уровне 3,7 млн тонн (201,5 млрд руб. в денежном выражении. За 6 месяцев 2020 г. выручка эмитента составила 1,6 млрд руб.).