Растет в объемах: обзор рынка корпоративных облигаций за 1 кв. 2018 г.

Аналитика итогов работы ООО «Круиз» в 1 полугодии 2021 года

Оборот компании за 6 месяцев 2021 г. превысил 2,4 млрд руб., что на 47,7% больше, чем в аналогичном периоде прошлого года. По состоянию на 30.06.2021 г. автопарк сервиса составил 5 228 автомобилей, увеличившись с начала года на 1089 единиц.

- 21 октября 2021Итоги ООО «Сибстекло» по 1 полугодию 2021 г.

- 16 сентября 2021Финансовые результаты ООО «ПЮДМ» за первое полугодие 2021 года

- 13 сентября 2021Аналитическое покрытие ЗАО «Ламбумиз» за 2 квартал 2021 года

- 10 сентября 2021Ключевые показатели ООО «БК» за 1 полугодие 2021 г.

- 09 сентября 2021Итоги работы ООО «Трейд Менеджмент» за 1 полугодие 2021 г.

- 08 сентября 2021Обзор финансового положения ООО ПК «Смак» в 1 полугодии 2021 г.

Облигационный рынок из года в год демонстрирует положительную динамику развития: увеличивается количество эмитентов и совокупный объем эмиссий. Упрощение процедур размещения ценных бумаг, сокращение документооборота и меры господдержки открывают среднему бизнесу доступ к инвестициям.

Нам как профессиональному организатору долговых программ важно понимать, какие тенденции определяют развитие рынка облигаций, какие факторы на него влияют и что его ждет впереди. Поэтому мы на регулярной основе готовим обзоры облигационного рынка и делимся результатами своих исследований с вами.

Многообещающее начало

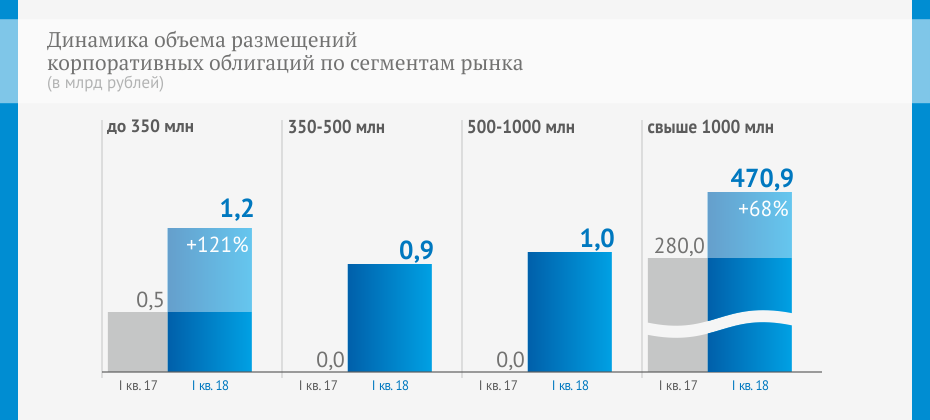

Наибольший рост — 121% в 1 квартале 2018 г. по сравнению с аналогичным периодом 2017 г. — показал сегмент с объемом эмиссии до 350 млн рублей. Это доказывает, что на фондовый рынок выходит все больше представителей среднего бизнеса.

В свою очередь, крупные эмитенты тоже продолжают наращивать объем размещений, рост в сегменте эмиссий свыше 1 млрд рублей составил 68%. Однако он обусловлен увеличением числа эмиссий действующих эмитентов, а не притоком новых компаний, как в случае с сегментом до 350 млн рублей.

Оставшиеся две категории также демонстрируют увеличение объема за счет полного отсутствия в 1 квартале 2017 года эмиссий объемом 350-500 млн рублей и 500-1000 млн рублей.

В целом квартальный объем размещений в корпоративном сегменте вырос в 2018 году на 70% — до 474 млрд рублей.

В авангарде — третий эшелон

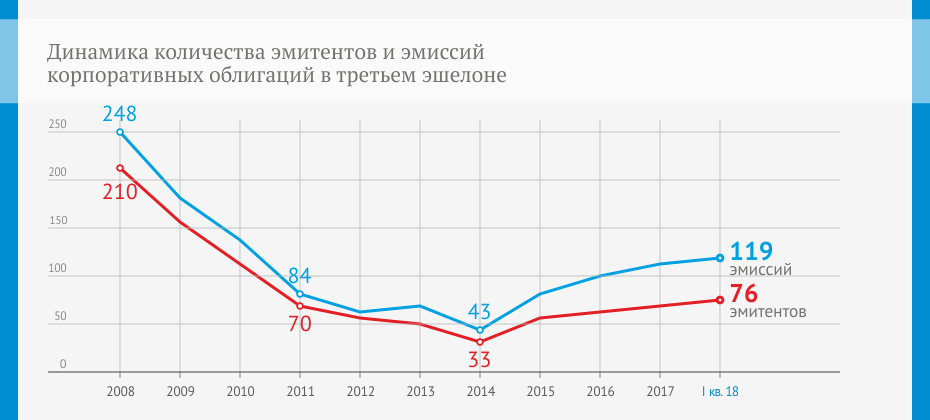

Эмиссии свыше 1 млрд рублей в основном осуществляют компании первого и второго эшелонов, число которых на фондовом рынке после кризиса 2014 года постепенно сокращается. При этом темп роста объема размещений второго эшелона значительно ниже, чем первого. Общее количество эмиссий первого эшелона выросло с 2011 года более чем в 2 раза.

Напротив, в третьем эшелоне число эмитентов и эмиссий с 2014 года устойчиво растет. Положительная динамика развития данного сегмента привела к тому, что с ним стало работать все больше крупных организаторов выпусков, которые до недавнего времени не интересовались средним бизнесом.

Две стороны одной медали

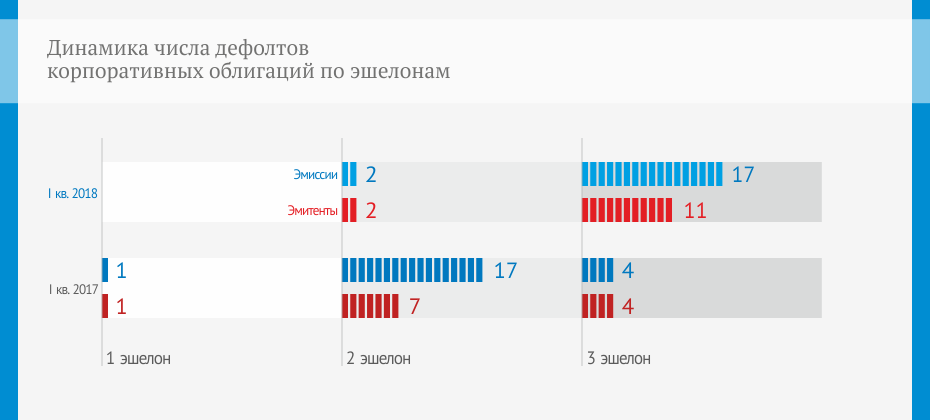

Вместе с увеличением числа эмитентов среди компаний третьего эшелона выросло количество дефолтов. Это не означает, что на облигационный рынок в 2018 году вышли «ненадежные» компании. 4 из 11 эмитентов допустили в 1 квартале 2018 г. дефолт впервые. Однако вероятность дефолта в третьем эшелоне в 2 раза (почти на 20%) превышает риск во втором эшелоне.

При этом доходность облигаций, предлагаемых третьим эшелоном, продолжает расти. Ставка по ним составила в 1 квартале 2018 года 13,7%. На низкорисковых ценных бумагах первого эшелона можно заработать в среднем 7,5% годовых.

Новое на долговом рынке

- В России предлагают ввести структурные облигации. Эмитентами могут выступать только кредитные организации, брокеры, дилеры и специализированные финансовые общества. Согласно закону, выплата инвестору номинала или дохода по такой бумаге будет зависеть от наступления или не наступления определенных обстоятельств, которые должны быть зафиксированы в решении о выпуске ценных бумаг.

- Продажа «народных облигаций» через маркетплейс. ЦБ разрабатывает схему, которая позволит продавать ОФЗ-н (предназначенные для населения) через специальную онлайн-площадку.

Скачать PDF-версию аналитического обзора.

Возможно, вам будет интересно:

- 28 октября 2021

Финансовые показатели ООО «Транс-Миссия» за 1 полугодие 2021 г.

По итогам 6 мес. 2021 года EBIT эмитента составила 27,3 млн руб., что является рекордным значением за полугодие за всю историю деятельности ООО «Транс-Миссия». О других финансовых показателях и о том, какие факторы оказали влияние на работу компании читайте в нашем обзоре.

- 21 октября 2021

Итоги ООО «Сибстекло» по 1 полугодию 2021 г.

ООО «Сибстекло» размещается на площадке индустриального парка «Экран». Производство осуществляется на трех стекловаренных печах, общая производительность которых регулярно увеличивается за счет модернизации оборудования. О финансовых результатах компании по итогам 1 полугодия 2021 г. наши аналитики подготовили обзор.

- 18 октября 2021

Аналитика за 1 полугодие 2021 по результатам работы ООО «НЗРМ»

Рыночная доля ООО «НЗРМ» составляет 1% при общем объеме потребления стали в СФО на уровне 3,7 млн тонн (201,5 млрд руб. в денежном выражении. За 6 месяцев 2020 г. выручка эмитента составила 1,6 млрд руб.).