Новые операционные и финансовые рекорды «Ламбумиз» по итогам первого полугодия

Компания — лидер на рынке картонной неасептической упаковки для молока и молочной продукции — за 6 месяцев 2024 года увеличила выручку и доход от реализации основных категорий продукции, сохранив чистый финансовый долг на околонулевом уровне.

- 22 августа 2024«Ультра»: приоритетное направление — DIY-ритейлеры

- 21 августа 2024«Чистая Планета» осваивает новые e-commerce инструменты

- 20 августа 2024«Круиз»: в фокусе развития — самые разные проекты

- 19 августа 2024Перечень купонных выплат на неделю с 19 по 23 августа

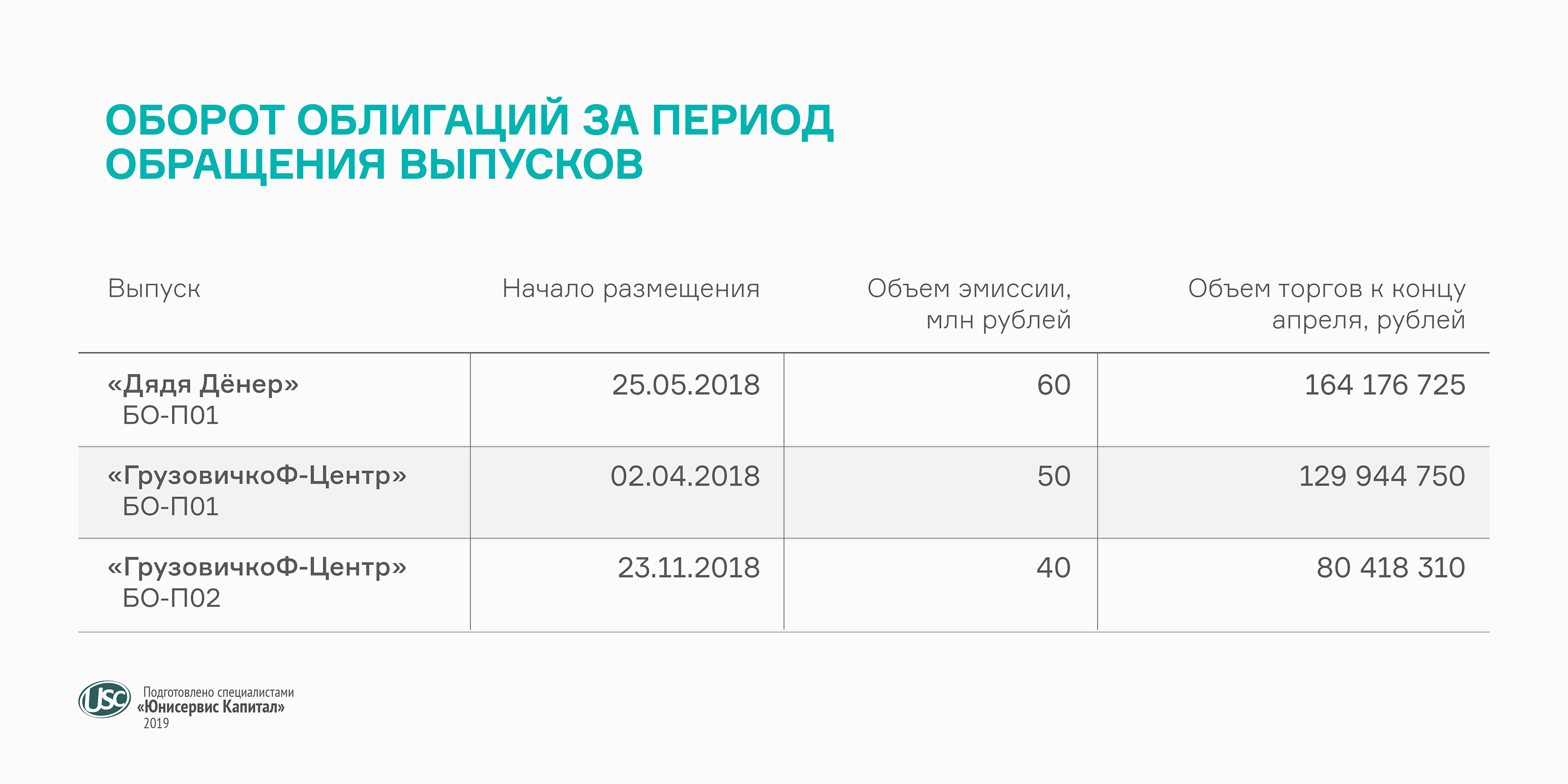

Инвесторы данных компаний не стали предъявлять свои облигации к погашению в рамках внеочередной оферты в апреле.

Компании опубликовали свою бухгалтерскую отчетность за 2018 год на несколько дней позже срока, установленного условиями выпуска. В связи с этим у владельцев облигаций появилась возможность оставить заявки на досрочное погашение бумаг. Однако внеплановая оферта не нашла заинтересованных в изменении своего инвестиционного портфеля лиц. Все инвесторы предпочли остаться при своем и продолжают активно участвовать в торгах на вторичном рынке, что особенно сказалось на средневзвешенной цене, которая в апреле выросла до 101,6% по облигациям «Дядя Дёнер» и до 105,4% — по второму выпуску «ГрузовичкоФ-Центр».

Оборот бондов в несколько раз превышает объем эмиссии: в 2,7 и 2,5 раза за год обращения дебютных выпусков «Дядя Дёнер» и «ГрузовичкоФ» соответственно, в 2 раза — за полугодовой период обращения второго выпуска грузоперевозчика. Сделки по купле-продаже совершаются ежедневно.

На средства от первого выпуска «ГрузовичкоФ» в том числе приобрел в лизинг 280 автомобилей, из которых 100 досрочно выкупил в начале года на инвестиции от второго выпуска. Добавим, что менее месяца назад компания расширила географию присутствия до 23 городов, начав работу по франшизе в Архангельске. С 2019 года сервисом «ГрузовичкоФ» стали пользоваться также жители Владивостока, Краснодара и Калуги.

«Дядя Дёнер» на привлеченные 60 млн рублей приобрел производство и заведения на фуд-кортах, выкупил долю крупного партнера, а также провел ребрендинг павильонов.

В течение текущей недели компания будет принимать заявки по безотзывной оферте, связанной с объявлением ставки на 13-24 купонные периоды. Напомним, сибирская сеть общественного питания сохранила ставку 14% на второй год обращения выпуска. Ровно через год компанию ждет аналогичная процедура после определения ставки на оставшиеся 14 купонов.

Артём Иванов

Руководитель отдела по связям с общественностью и IR-сопровождению «Юнисервис Капитал»

Справка о компании

«Юнисервис Капитал» — российская частная инвестиционно-финансовая компания. Специализируется на организации долговых программ для регионального бизнеса, используя секьюритизацию активов, инвестиционные ноты, облигационные займы. Основная задача — обеспечение доступа малого и среднего бизнеса к инструментам, традиционно применяемым только для финансирования крупных предприятий. С 2012 года входит в ТОП-5 организаторов публичных вексельных программ корпоративных эмитентов ИА Cbonds, с 2014 года запущена работа фондов прямых инвестиций и инвестиций под залог недвижимости. С 2016 года активно использует новый на рынке инструмент — коммерческие облигации, в 2017 году «Юнисервис Капитал» начинает работу по выпуску биржевых облигаций для своих партнеров. На данный момент совокупный объем реализованных программ за время работы компании превышает 17 млрд рублей.

Возможно, вам будет интересно:

- 22 августа 2024

«Ультра»: приоритетное направление — DIY-ритейлеры

Ключевым партнером в сегменте DIY для эмитента является «Леруа Мерлен» — крупнейшая в России сеть хозяйственных магазинов. Ее доля на рынке составляет порядка 50%. В ООО «Ультра» видят значительный потенциал в расширении клиентского пула за счет остальных DIY-сетей, на долю которых приходится оставшиеся 50% отечественного рынка.

- 21 августа 2024

«Чистая Планета» осваивает новые e-commerce инструменты

Один из актуальных акцентов стратегии развития — освоение онлайн каналов продаж и усиление позиций компании на соответствующих площадках. Эмитент выходит на маркетплейсы, налаживает сотрудничество с доставками и развивает собственное приложение.

- 20 августа 2024

«Круиз»: в фокусе развития — самые разные проекты

В данный момент компания активно развивает сразу несколько перспективных направлений — обо всех мы писали ранее, и инвесторам, следящим за работой сервиса «Грузовичкоф», они знакомы. В этом материале мы подробнее коснулись конкурентных преимуществ каждого из этих проектов.