Аналитика итогов работы ООО «Круиз» в 1 полугодии 2021 года

Оборот компании за 6 месяцев 2021 г. превысил 2,4 млрд руб., что на 47,7% больше, чем в аналогичном периоде прошлого года. По состоянию на 30.06.2021 г. автопарк сервиса составил 5 228 автомобилей, увеличившись с начала года на 1089 единиц.

- 21 октября 2021Итоги ООО «Сибстекло» по 1 полугодию 2021 г.

- 16 сентября 2021Финансовые результаты ООО «ПЮДМ» за первое полугодие 2021 года

- 13 сентября 2021Аналитическое покрытие ЗАО «Ламбумиз» за 2 квартал 2021 года

- 10 сентября 2021Ключевые показатели ООО «БК» за 1 полугодие 2021 г.

- 09 сентября 2021Итоги работы ООО «Трейд Менеджмент» за 1 полугодие 2021 г.

- 08 сентября 2021Обзор финансового положения ООО ПК «Смак» в 1 полугодии 2021 г.

В тучные межкризисные годы (до кризиса 2009 года и в период между 2010 и 2014 годом) объемы продаж и рыночные наценки превышали инфляцию и налоги: предприниматели получали прибыль.

Предположим, компания занимается производством дверей. Для производства необходимо закупить древесину, например, на 100 условных единиц. Конечная продукция после переработки продается за 180 у.е., куда включаются, в том числе, все налоги на сумму 30 у.е. На последующий закуп, при реинвестиции прибыли, за вычетом условно-постоянных издержек 30 у.е., остается 120 у.е. Допустим, цикл оборота составил 150 дней. Сырье за это время подорожало до 110 у.е., т.е. у предпринимателя осталось еще 10 у.е. свободной прибыли. При этом получить 100 у.е. на закуп не составляло труда: денег в экономике было достаточно, банки активно предоставляли кредиты.

После смены руководства ЦБ в 2013 году во главу угла была поставлена цель борьбы с инфляцией. Монетарными методами. В то время как инфляция в России носит в большей пропорции не монетарный характер: изменение внутренних цен на топливо и сырье, связанное с акцизами (по данным ФАС налоги в итоговой цене бензина составляют свыше 40%), различные пошлины и сборы (например, система Платон). Борьба с монетарной инфляцией привела лишь к тому, что оборот денег стал падать. А значит, стали падать реальные доходы населения.

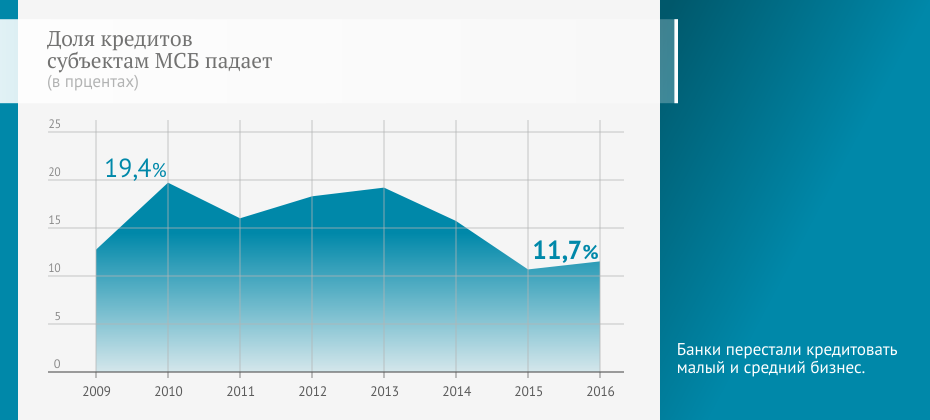

Кредитование экономики, достигнув своего пика в 2013 году, упало в 1,6 раза: с 8 до 5 трлн рублей. Таким образом, компании не только не могут рефинансировать свои кредиты, но даже получить новые.

О каком развитии экономики можно говорить в этих условиях?

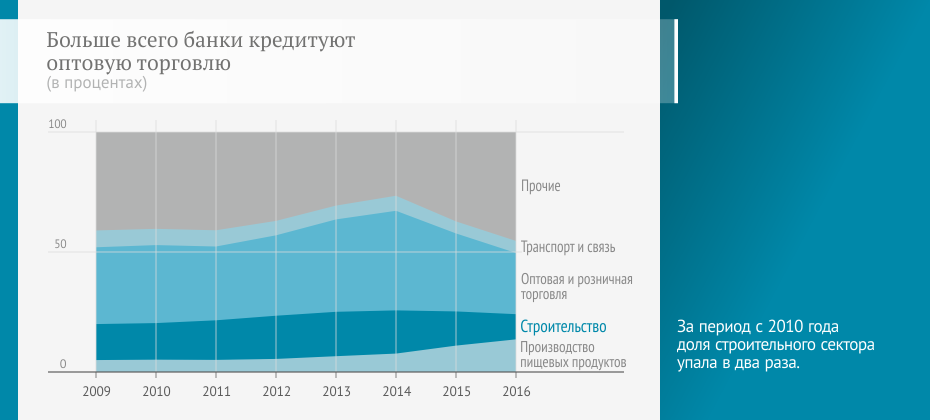

В течение 2014 и 2015 годов падение объемов кредитования составило 35%. Фактически снижение кредитования идет третий год подряд. Совокупный объем выданных кредитов в 2016 году составил 5,2 млрд. руб., показав символический рост на 1,5% выше значений 2015 года, что говорит о том, что новые кредиты не выдаются, а только рефинансируются старые обязательства. Поддержку рынку оказал опять же не ЦБ, а реализация программы «Шесть с половиной», разработанной федеральной корпорацией по развитию малого и среднего предпринимательства (Корпорация МСП) совместно с Минэкономразвития. Корпорация МСП создана в рамках указа президента РФ на базе Агентства кредитных гарантий и МСП банка. Кредитные организации, предоставляющие финансирование предпринимателям по программе «Шесть с половиной», получают возможность рефинансирования в Банке России по ставке 6,5% годовых.

Данная программа в 2016 году вызвала оживление кредитования со стороны крупнейших банков. Однако в общем объеме кредитования их доля не превышает 12%.

Доля кредитования малого бизнеса, составлявшая в 2011-2013 годах до 20%, снижается, основным получателями кредитов остается крупный бизнес.

И мы вновь возвращаемся к замкнутому кругу: борьба с инфляцией сводится к фактическому ограничению количество денег в экономике, это приводит к падению инвестиций и производства, и как следствие к падению доходов населения, формирующих спрос. Увеличение цен производителями для компенсации падения продаж невозможно нет спроса.

В результате условный доход с вложенных 100 уе составляет уже лишь 150 уе, из которых налоги составили 25 уе. За вычетом условно-постоянных издержек остается 100-105 уе, а цена за период выросла до 110 уе, с учетом роста цен на бензин. В результате, на следующий закуп от вложенных 100 уе остается менее 95 уе. Бизнес сжимается, что ведет к банкротству.

Безусловно, борьба с чрезмерной инфляцией — правильная задача. Но важнее — обеспечение сбалансированного экономического роста. Для восстановления кредитования, являющегося драйвером всей экономики, необходимо проведение правительством реформ и реализация комплексных программ поддержки. Также необходимо снижение налогового бремени и неналоговых сборов, оказывающих значительную нагрузку на экономику.

Меры ЦБ, направленные на снижение инфляции, должны проявлять себя в условиях повышенной инфляции, более 10-12%. В условиях умеренных значений, ЦБ должен создавать условия, которые будут стимулировать экономический рост и развитие кредитования, а не бороться с любыми проявлениями инфляции. Умеренная инфляция при сбалансированном экономическом росте, позволяет экономике успешно развиваться. Чрезмерная борьба с инфляцией фактически привела к стагнации в экономике, что так же губительно, как и чрезмерная инфляция.

Возможно, вам будет интересно:

- 28 октября 2021

Финансовые показатели ООО «Транс-Миссия» за 1 полугодие 2021 г.

По итогам 6 мес. 2021 года EBIT эмитента составила 27,3 млн руб., что является рекордным значением за полугодие за всю историю деятельности ООО «Транс-Миссия». О других финансовых показателях и о том, какие факторы оказали влияние на работу компании читайте в нашем обзоре.

- 21 октября 2021

Итоги ООО «Сибстекло» по 1 полугодию 2021 г.

ООО «Сибстекло» размещается на площадке индустриального парка «Экран». Производство осуществляется на трех стекловаренных печах, общая производительность которых регулярно увеличивается за счет модернизации оборудования. О финансовых результатах компании по итогам 1 полугодия 2021 г. наши аналитики подготовили обзор.

- 18 октября 2021

Аналитика за 1 полугодие 2021 по результатам работы ООО «НЗРМ»

Рыночная доля ООО «НЗРМ» составляет 1% при общем объеме потребления стали в СФО на уровне 3,7 млн тонн (201,5 млрд руб. в денежном выражении. За 6 месяцев 2020 г. выручка эмитента составила 1,6 млрд руб.).